個人事業を始めたけど何からやればいい?

副業が稼げるようになったので確定申告しようと思うけど、

届出とかは何が必要なの?

個人事業で確定申告をする方に必要な「開業届の書き方」や節税するために必要な「青色申告承認申請書の書き方」が分かります。

筆者は、会計事務所で7年勤務し、累計300件以上の確定申告を実施してきました。個人事業主の届出・記帳・申告などについての知識と経験をシェアしていきます。

個人事業を始めたらやるべきこと

「開業届」と「青色申告承認申請書」を税務署に提出

個人で事業を始めた方は、開業後1か月以内に「開業届」を税務署に提出しなければなりません。

開業届を提出することで、事業を始めたことを税務署に知らせたり、個人事業の屋号での銀行口座の開設やクレジットカード作成、商号登記、商標登録ができたりもします。

青色申告とは

青色申告の承認を受けて確定申告をすると下記のようなメリットが受けられます。

| 白色申告 | 青色申告 | |

| 記帳方法 | 単式簿記:1つの取引で1つの勘定科目 | 複式簿記:1つの取引で2つの勘定科目 |

| 特別控除 | なし | 10万円、55万円、65万円 |

| 青色事業専従者控除 | 配偶者や親族に支払った給与も経費にできない | 配偶者や親族に支払った給与も経費にできる |

| 純損失の繰越 | できない | 3年繰越できる |

| 貸倒引当金 | 計上できない | 計上できる |

よって、開業届の提出と同時に、税制上の優遇措置である青色申告承認の申請をすることをおすすめします。

「開業届」と「青色申告承認申請書」を税務署に提出しよう

開業する方、開業したばかりの方は、「開業届」と「青色申告承認申請書」

現在、白色申告をしている方は、「青色申告承認申請書」を作成し、所轄の税務署に提出すればOKです。

ただし、「配偶者に給料を支払いたい」「従業員を雇いたい」といった場合は、追加で別の提出書類が必要です。

では、「開業届」と「青色申告承認申請書」は、いつまでに提出が必要でしょうか。

いつまでに「開業届」「青色申告承認申請書」の提出が必要?

・開業済みの場合は、

青色申告をしたい年の3月15日までに「青色申告承認申請書」を提出

・新規開業の場合は、

開業から1か月以内に「開業届」、

開業から2か月以内に「青色申告承認申請書」を提出

※1. 1月15日までに開業した方は、3月15日までOK

※2. 「開業届」は「青色申告承認申請書」と同時でもOK

青色申告を行うには、青色申告をしようとする年の3月15日までに(消印有効)「青色申告承認申請書」の提出が必要です。

新規に開業した場合は、開業の日から2か月以内が提出期限となりますが、その年の1月15日までに開業した方は3月15日までに提出すればOKです。

「開業届」は開業した日から1か月以内に提出が必要となっておりますが、「青色申告承認申請書」と同時に提出しても罰則等はありません。

ただし、「開業届」を提出しないと青色申告の承認が得られないので、必ず提出が必要です。

具体例を挙げます。

(例1)すでに開業済み、2020年(令和2年)分から青色申告したい。

⇒2020年3月15日までに「青色申告承認申請書」を所轄の税務署に提出すればOKです。

(例2)2020年1月10日に開業、2020年(令和2年)分から青色申告したい。

⇒2020年3月15日までに「開業届」と「青色申告承認申請書」を所轄の税務署に提出すればOKです。

(例3)2020年1月16日に開業、2020年(令和2年)分から青色申告したい

⇒開業から2か月以内に提出する必要があるので、2021年(令和3年)分からしか青色申告できません。

ちなみに開業届は、都道府県税事務所と市役所にも提出することになっておりますが、必須ではありません。様式がそれぞれ違うので、各都道府県税事務所・役所のHPからダウンロードするか、直接窓口で「開業届を提出したい」と伝えて用紙を入手し、提出しましょう。

では、実際に「開業届」と「青色申告承認申請書」を作成していきましょう。

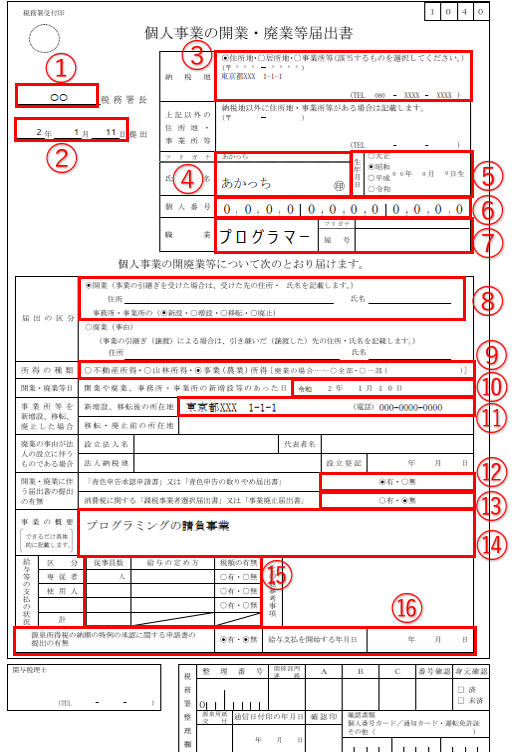

開業届の書き方

・国税庁のHPより開業届をダウンロード

・提出時はマイナンバーカードの表裏のコピーを添付する

国税庁のHPより開業届をダウンロードして記入します。

提出する際は、「開業届の原本」、「開業届のコピー」、「マイナンバーカードの表裏のコピー」を提出します。(※)

「税務署で受け取りました」という証拠となる収受印を押してもらい、大事に保管しましょう。

※郵送の場合は、返信用封筒を入れて送ってください。

[国税庁HP]:個人事業の開業届出・廃業届出等手続

①提出先の税務署を記入

②提出年月日を記入

③納税地は確定申告書に記載する内容と同じ内容を記入

④確定申告する方の情報を記入

⑤確定申告する方の情報を記入

⑥確定申告する方の情報を記入

⑦職種と屋号(あれば)を記入

⑧開業にチェック

⑨事業の種類にチェック

⑩開業日を記入

⑪開業した事務所の所在を記入(自宅であれば自宅)

⑫青色申告承認申請書を同時に提出する場合にチェック

⑬通常は無でOK(2年間は免税)

⑭事業の内容を端的に記入

⑮従業員がいる場合は記入

⑯従業員がいる場合は記入

開業届や青色申告承認申請書の作成が面倒だなと思う方は、

無料で質問に答えるだけで、書類作成から提出まで無料でできる開業freeeのサービスを使ってもいいと思います。

続いて、青色申告承認申請書を作成していきましょう。

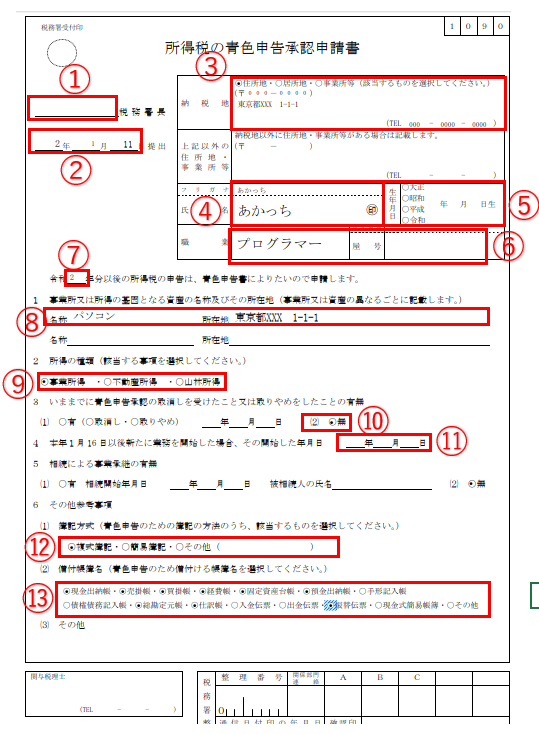

青色申告承認申請書の書き方

・国税庁のHPより青色申告承認申請書をダウンロード

・65万円の控除を受けるためには、「簿記方式」と「備付帳簿名」に注意する

国税庁のHPより青色申告承認申請書をダウンロードして記入します。

[国税庁]:所得税の青色申告承認申請手続

65万円の控除を受けるためには、下記をしっかり選択するようにしましょう。

65万円控除を受けるために必要な「備付帳簿」

| 帳簿名 | 説明 |

| 現金出納帳 | 現金の入出金を記載する帳簿 |

| 売掛帳 | 掛売りと回収を記載する帳簿 |

| 買掛帳 | 掛買いと支払いを記載する帳簿 |

| 経費帳 | 仕入以外の費用を科目ごとに記載する帳簿 |

| 固定資産台帳 | 事業用固定資産の取得・償却・移動などを記載する帳簿 |

| 預金出納帳 | 銀行預金の入出金を記載する帳簿 |

| 総勘定元帳 | すべての取引を各勘定科目に分けて記載する帳簿 |

| 仕訳帳 | すべての取引を日付順に記載する帳簿 |

提出する際は、「青色申告承認申請書の原本」、「青色申告承認申請書のコピー」を提出します。(※)

「税務署で受け取りました」という証拠となる収受印を押してもらい、大事に保管しましょう。

※郵送の場合は、返信用封筒を入れて送ってください。

①提出先の税務署を記入

②提出年月日を記入

③納税地は確定申告書に記載する内容と同じ内容を記入

④確定申告する方の情報を記入

⑤確定申告する方の情報を記入

⑥確定申告する方の情報を記入

⑦青色申告承認を受けたい年度を和暦で入力

⑧固定資産があれば記入

⑨事業の種類にチェック

⑩「無」と記入

⑪開業日が1月16日以降であれば記入

⑫65万円控除を受けるためには「複式簿記」を選択

⑬65万円控除を受けるには下記を選択

「現金出納帳」「売掛帳」「買掛帳」「経費帳」「固定資産台帳」「預金出納帳」「総勘定元帳」「仕訳帳」

開業届や青色申告承認申請書の作成が面倒だなと思う方は、

無料で質問に答えるだけで、書類作成から提出まで無料でできる開業freeeのサービスを使ってもいいと思います。

まとめ

個人事業で確定申告をする方に必要な「開業届の書き方」や節税するために必要な「青色申告承認申請書の書き方」について説明してきました。

まずは、期限を過ぎないように届出を提出するのが大切です。

そして、税制上の優遇措置をしっかり受けて節税できるようにしましょう。

帳簿をつけるのが初めて、確定申告が初めてという方は

専門知識がなくても記帳から申告までできる、会計ソフトfreeeややよいの青色申告 オンラインがおすすめです。

freeeは届出・記帳・申告できますし、やよいの青色申告 オンラインは1年間無料で記帳・申告できます。

65万円控除については、2020年(令和2年)度から要件が変更となりました。

こちらで解説しておりますので、よろしければご覧ください。

コメント